مهمترین الگوهای نموداری در تحلیل تکنیکال

مهمترین الگوهای نموداری در تحلیل تکنیکال

انواع الگوهای نموداری

الگوی سر و شانه

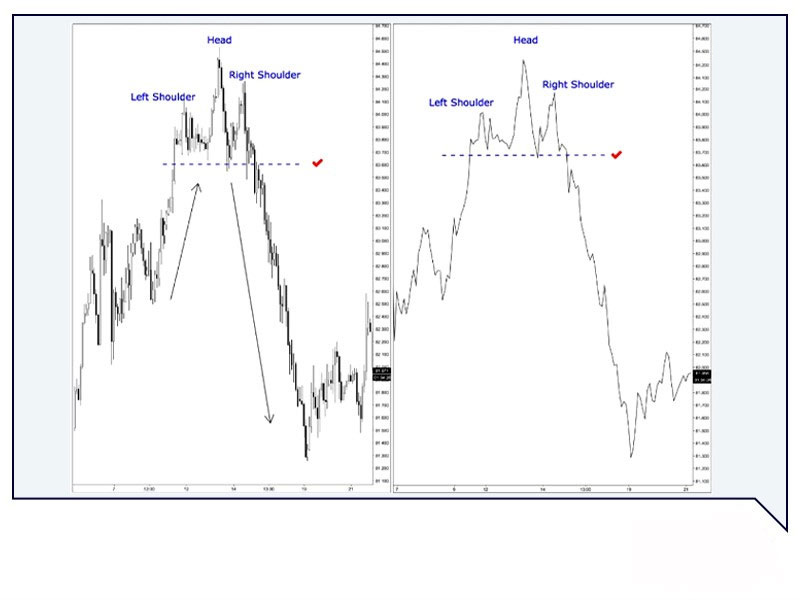

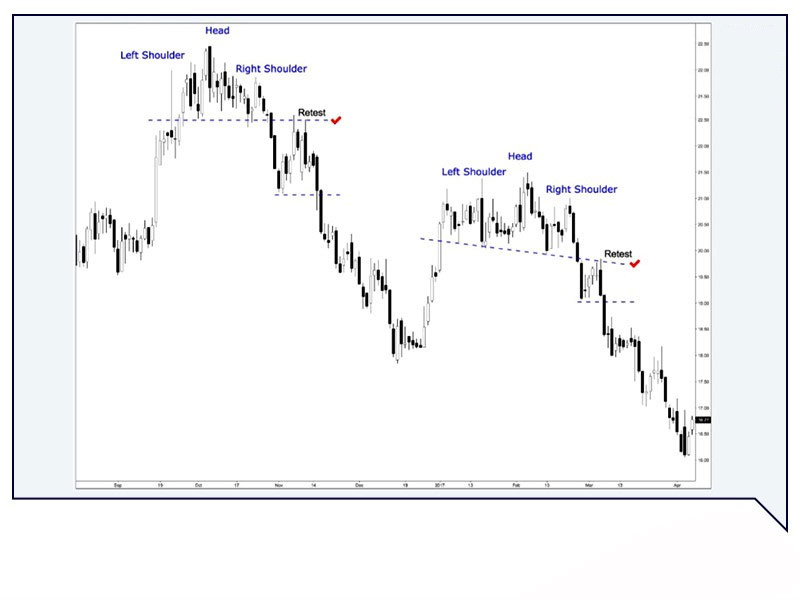

الگوی سر و شانه یک ساختار قیمتی ایدئال است که حتی بدون آگاهی از دادههای قدیمی نمودار قیمت، اطلاعاتی در مورد فعل و انفعالات بازار و تعادل واضح میان خریداران و فروشندگان را به ما ارائه میدهد. بهترین شرایط برای تشکیل یک الگوی سر و شانه در طول یک روند با ثبات است. زیرا معمولا یک سناریوی بازگشت قیمت را نشان میدهد. امواج قیمتی موجود در شانه چپ و ناحیه سر تا زمان ایجاد سقفهای بالاتر، پایداری ساختار روند غالب را تأیید میکنند. شانه راست، اولین نقطه سقف پایینتر و بیانگر این است که خریداران همچون گذشته حضور قدرتمندی در بازار ندارند. اگر نقاط کف امواج اصلاحی را به یکدیگر متصل کنید شکل به دست آمده «خط گردن» نامیده میشود. شکست این خط پس از تشکیل شانه راست تأیید میکند که اولین نقطه کف پایینتر تشکیل شده و نشانهای از پایان روند صعودی خواهد بود. در واقع، الگوی سر و شانه با شکستن خط گردن خبر از شروع روند نزولی جدیدی میدهد. نمودار زیر، تغییر در ساختار روند را به واسطه تشکیل یک الگوی سر و شانهایدئال به نمایش میگذارد. این بسیار مهم است که برای تأیید شکست خط روند بهاندازه کافی صبر کنید تا از سیگنالهای کاذب در امان باشید. در بیشتر وقتها خط گردن بارها توسط قیمت لمس میشود. اما فرضیه شکست به طور مداوم رد شده است و قیمت از ناحیه خط گردن باز میگردد. در این هنگام نبرد شدیدی میان خریداران و فروشندگان در میگیرد و معاملهگران زیادی از این سطوح قیمتی برای ورود به بازار یا قرار دادن سفارشهای معاملاتی خود استفاده میکنند. الگوی سر و شانه انواع مختلفی دارد. این الگوها میتوانند اساس برخی از استراتژیهای معاملاتی باشند.

یک الگوی سر و شانه کلاسیک در پایان روند صعودی با ایجاد اولین کف پایینتر تشکیل شده و با شکست خط گردن، وقوع روند نزولی را گوشزد میکند.

سر کوچک و شانههای ضعیف

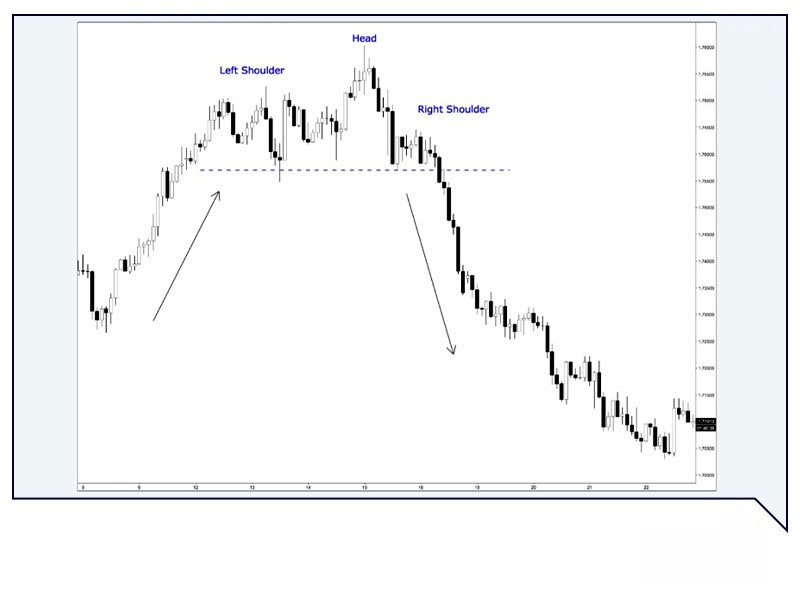

اگر یک موج اصلاحی قوی قبل از ایجاد ناحیه سر در قسمت شانه چپ تشکیل شود، بیش از هر چیزی بر افزایش تمایلات فروش در بازار و ضعف قدرت خریداران تأکید میکند. به عبارت دیگر، یک موج اصلاحی عمیق در طول روند غالب، نشاندهنده قدرت بیشتر طرف مقابل است. موج حرکتی کوتاه به سمت ناحیه سر که در تصویر زیر نمونهای از آن را نمایش دادهایم، بیانگر عدم تسلط کامل خریداران بر فعل و انفعالات بازار است. با دقت به نمودار زیر توجه کنید. زمانی که نقطه بالایی شانه راست با فاصله زیادی از ناحیه سر تشکیل شود به ناتوانی قیمت برای ادامه صعود اشاره میکند.

طول حرکت به سمت ناحیه سر کوتاه است. شانه راست الگو به سختی تشکیل شده و نشانهای از وجود تمایلات اندک برای خرید است. با توجه به این ویژگیها در الگو، وقوع یک موج نزولی سنگین در بازار پیشبینی میشود. تصویر زیر نشان میدهد که فاصله بین نقطه اوج شانه چپ با ناحیه سر تقریبا کم است. میتوانیم به این نتیجه برسیم که بیشتر خریداران از بازار خارج شده و بازار همچون گذشته توان رشد ندارد.

طول حرکت به سمت ناحیه سر کوتاه است. شانه راست الگو به سختی تشکیل شده و نشانهای از وجود تمایلات اندک برای خرید است. با توجه به این ویژگیها در الگو، وقوع یک موج نزولی سنگین در بازار پیشبینی میشود. تصویر زیر نشان میدهد که فاصله بین نقطه اوج شانه چپ با ناحیه سر تقریبا کم است. میتوانیم به این نتیجه برسیم که بیشتر خریداران از بازار خارج شده و بازار همچون گذشته توان رشد ندارد.

آخرین موج قیمت به سمت ناحیه سر بسیار کوچک بوده و به سختی امکان ایجاد سقف بالاتر را داشته است. شکست خط گردن با مومنتوم زیادی انجام شده زیرا دیگر خریداری در بازار وجود ندارد.

شکست خط گردن و آزمون مجدد آن

معمولا شکست خط گردن برای بیشتر معاملهگران به عنوان سیگنال ورود به معامله تلقی میشود. زیرا مرحله نهایی تشکیل الگوی سر و شانه است. در واقع، شکست تأیید میکند که قیمت، سقف پایینتری در شانه سمت راست ایجاد کرده و در حال تشکیل اولین کف پایینتر است. همچنین بر اساس تئوری «داو» این دو نقطه تغییر روند را خاطرنشان میکنند. هر چه شکست قویتر، موج قیمتی شکنندهتر و خط گردن، گام حرکتی بلندتری داشته باشد احتمال ادامه روند نزولی جدید بیشتر است. نوع دیگری از سیگنال ورود زمانی صادر میشود که قیمت از پایین به سمت خط گردن بازگشته و دوباره آن را لمس کند. اگر ساختار روند تغییری نکند و قیمت، توان بالاتر رفتن از این نقطه را نداشته باشد، این الگوی سر و شانه دومین فرصت ورود به بازار را برای ما مشخص میکند.

این بازگشت مجدد قیمت به خط گردن نشانهای از تلاش مجدد خریداران در راستای افزایش قیمت است، اما قدرت لازم برای رسیدن به این هدف را نداشتهاند. در نهایت، فروشندگان از این نقطه برای ورود به بازار با قیمتی مناسب حتی به عنوان آخرین بار استفاده میکنند. در بیشتر وقتها با خروج کامل خریداران از بازار، یک کاهش قیمت سریع در نمودار مشاهده میشود.

این بازگشت مجدد قیمت به خط گردن نشانهای از تلاش مجدد خریداران در راستای افزایش قیمت است، اما قدرت لازم برای رسیدن به این هدف را نداشتهاند. در نهایت، فروشندگان از این نقطه برای ورود به بازار با قیمتی مناسب حتی به عنوان آخرین بار استفاده میکنند. در بیشتر وقتها با خروج کامل خریداران از بازار، یک کاهش قیمت سریع در نمودار مشاهده میشود.

بازگشت به خط گردن، یک الگوی پرتکرار است که دومین فرصت ورود به بازار را در اختیار معاملهگران قرار میدهد.

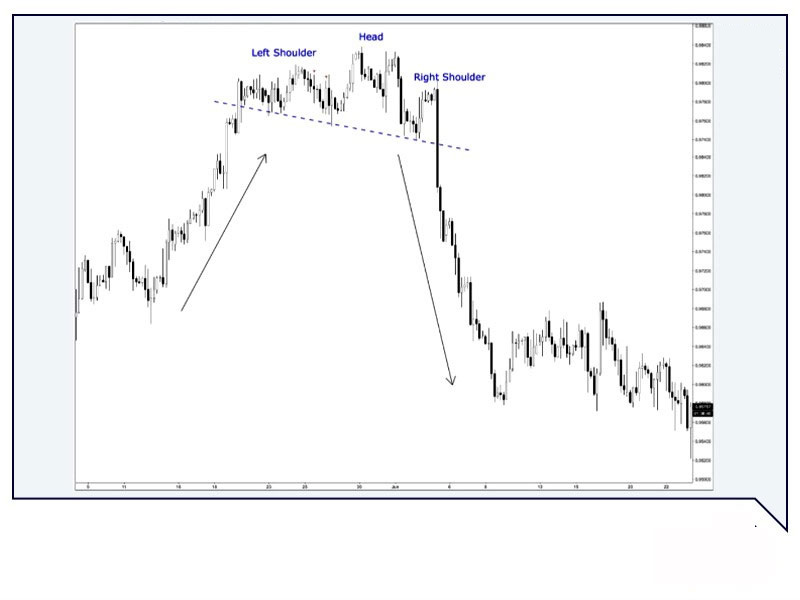

الگوی سر و شانه معکوس

این الگو برعکس ساختار سر و شانه در حالت عادی است و بیشتر در جریان یک روند نزولی مشاهده میشود. منطق این الگو مشابه مورد قبلی است. پس از یک روند نزولی، شانه چپ و ناحیه سر با کفهای پایینتر تشکیل میشوند. شانه راست، اولین نقطه کف بالایی است و تغییر آهسته نسبت قدرت خریداران و فروشندگان را نشان میدهد.

اگر موج بعدی، خط گردن را به سمت بالا بشکند، نشانهای از شروع یک روند صعودی جدید خواهد بود. مفاهیم تغییر روند و لمس مجدد خط گردن نیز، همانند الگوی سر و شانه در حالت عادی مورد استفاده قرار میگیرند.

الگوی سر و شانه معکوس در پایان روند نزولی مشاهده میشود. روند صعودی جدید بعد از شکست خط گردن شروع خواهد شد. در این تصویر میتوانیم لمس مجدد خط گردن را با دقت بالایی ببینیم.

الگوی فنجان و دسته

الگوی فنجان و دسته نیز تغییر آرام در تمایلات غالب بر بازار را به شیوه مؤثری نشان میدهد. این الگو بیشتر در جریان یک روند صعودی ایجاد میشود. در ابتدا قیمت پس از یک روند صعودی شروع به سقوط میکند و تا زمان تشکیل قسمت چپ فنجان به کاهش خود ادامه میدهد. با این حال، روند نزولی قوی نیست و ساختار بخش سمت راست فنجان، نشان از شروع مجدد فاز صعودی خواهد بود. الگوی قیمتی گِرد در قالب فنجان، زمانی مشاهده میشود که قیمت کمکم از کف و سقفهای پایین به سمت نقاط بالاتر حرکت کند. در تصویر زیر، تغییر آهسته جهت روند قیمت در طول تشکیل فنجان به روشنی قابل مشاهده است. معمولا در زمان بازگشت قیمت به سقف قبلی خود در لبه سمت چپ فنجان شکست مستقیمی وجود ندارد. در عوض قیمت برای تشکیل دسته الگو به مدت کوتاهی افت میکند. با این حال بخش دسته، یک فاز اصلاحی کوچک را در نمودار قیمت نشان میدهد. در ادامه به واسطه بازگشت خریداران قیمتها افزایش پیدا میکنند. در واقع روند نزولی نافرجام به هنگام تشکیل فنجان، نشان از تغییر آهسته نسبت قدرت به نفع خریداران است. سیگنال نهایی در الگوی فنجان و دسته با شکست ناحیه دسته به سمت بالا صادر میشود. از آنجا که روند صعودی قبلی فقط توقف کوتاهی در جریان تشکیل بخش فنجان دارد و تلاش فروشندگان در راستای بازگشت روند قیمت خنثی شده است، الگوی فنجان و دسته در شمار ساختارهای ادامه روند قرار میگیرد.

الگوی فنجان و دسته یک ساختار شکست یا ادامه روند است. بخش دسته، نشان میدهد که خریداران بیدرنگ قیمتها را تا سقف قبلی افزایش دادهاند. شکست قیمت به عنوان سیگنالی برای ادامه روند در نظر گرفته میشود.

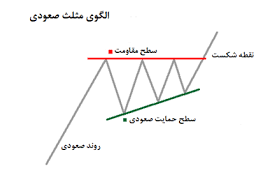

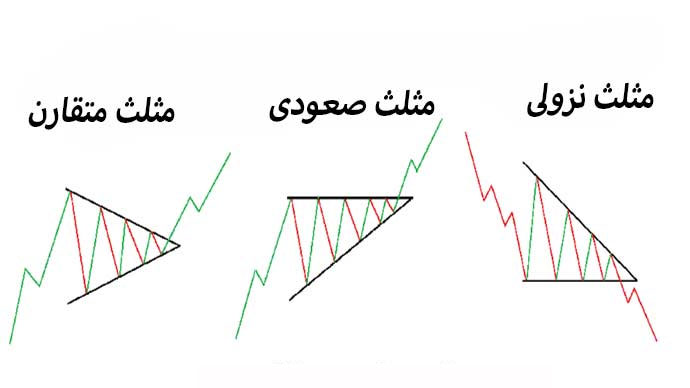

الگوی مثلث صعودی

الگوی مثلث صعودی بیشتر به عنوان یک الگوی «ادامهدهنده» شناخته میشود. تشکیل این الگو در طول یک روند صعودی، مکثی کوتاه پیش از ادامه حرکت در راستای روند غالب را نشان میدهد. این الگو دارای دو ویژگی مهم است که جمعیت حداکثری خریداران را نشان میدهد:

- قیمت همیشه توان بازگشت به سقف قبلی را دارد. بدین معنی که فروشندگان قدرت چندانی برای جلوگیری از رشد سریع قیمت ندارند.

- این نکته مهمترین قسمت الگوی مثلث صعودی است. روند کفهای مثلث، نشاندهنده بازار افزایشی هستند. یعنی خریداران با هر نوسان کاهشی، قیمت را به سرعت بالا برده و فروشندگان امکان افزایش قدرت خود برای ایجاد یک کف پایینتر را ندارند.

نمودارهای موجود در تصویر زیر، ساختار الگوی مثلث صعودی را به ما نشان میدهند. اگر فروشندگان در نهایت از بازار خارج شوند، یک شکست صعودی رخ میدهد و روند قبلی با ایجاد نقاط سقف جدید از سر گرفته میشود. نقطه شکست یا زمان بسته شدن قیمت، خارج از مثلث صعودی برای بسیاری از معاملهگران نقطه ورود به شمار میرود. به هنگام استفاده از این الگو تمرکز ما باید روی زوایای خطوط روند یعنی همان خطوط قیمتی مورب باشد. زیرا با توانایی تفسیر صحیح این خطوط، امکان تحلیل نمودار در شرایط متعددی برایمان فراهم میشود. همچنین وضعیت حرکات افزایشی یا کاهشی قیمت، نکات زیادی درباره نسبت قدرت غالب میان خریداران و فروشندگان را در اختیار ما قرار میدهد.

مثلث صعودی، یک سیگنال ادامه روند است که نشان میدهد قیمت بارها به سقفهای قبلی خود میرسد. کفهای قیمتی پیوسته در حال تشکیل در سطوح بالاتر هستند که نشاندهنده افزایش تمایلات خرید در بازار است.

مثلث صعودی، یک سیگنال ادامه روند است که نشان میدهد قیمت بارها به سقفهای قبلی خود میرسد. کفهای قیمتی پیوسته در حال تشکیل در سطوح بالاتر هستند که نشاندهنده افزایش تمایلات خرید در بازار است.

الگوی کُنج

با وجود شباهت الگوی کُنج به مثلث، کُنجها شبیه به ساختارهای تثبیت قیمت نیستند. این الگو به طور معمول یک ساختار بازگشت روند است؛ یعنی تشکیل کُنج بیشتر، نشاندهنده پایان روند جاری است.

الگوی کُنج کلاسیک

تصویر زیر، یک ساختار کُنج کلاسیک را نشان میدهد. طی روند صعودی، قیمت در یک ناحیه باریک به سمت انتهای کُنج حرکت میکند. حتی اگر قیمت همچنان در حال افزایش باشد، شیب مسطح سقفهای افزایشی نشان از قدرت تقریبا یکسان خریداران و فروشندگان دارد. رشد قیمت به مرور آهستهتر میشود و هرچه به سمت انتهای کُنج میرویم، دیگر هیچ موج قیمتی واضحی مشاهده نمیشود. به عبارت دیگر، قیمت در این ناحیه نوساناتی محدود و خنثی دارد. مجموع این شرایط بیانگر پایان روند است. در نهایت، اگر این وضعیت یک شکست رو به پایین ایجاد کند، سیگنال فروش صادر میشود و در ادامه حرکتهای نمودار، قیمت کف و سقفهای پایینتر را تشکیل میدهد. نمودار زیر نشاندهنده یک الگوی کُنج در طول روند صعودی است. در نتیجه، در طول تشکیل الگوی کُنج، روند صعودی قیمت کُند میشود. سطحی که در تصویر زیر با علامت ضربدر نشان داده شده، نقطه شکست نهایی و ناحیه ورود بر اساس الگوی کُنج است.

الگوی کُنج نشاندهنده همگرایی امواج قیمت در نقطه اوج ساختار قیمتی است. سقفهای نمودار، افزایش قابل ملاحظهای ندارند. این موضوع، نشاندهنده کاهش تمایل به خرید است. همین اصول در مورد الگوی معکوس نیز استفاده میشود. همانطور که در تصویر زیر قابل مشاهده است، اگر ما یک الگوی کُنج را در طول یک روند نزولی مشاهده کنیم مسطح شدن کفهای قیمتی و روند کند کاهش قیمت، نشاندهنده عدم تسلط کامل فروشندگان بر بازار است. در بیشتر وقتها به هنگام تشکیل یک الگوی کُنج میتوانیم کندلهای فریب و شکست کاذب را به روشنی مشاهده کنیم. میتوانیم نمونه این مورد را زمانی که سایههای بلند نزولی، تلاشهای نافرجام فروشندگان برای ادامه روند نزولی را نشان میدهند مشاهده کنیم. همه این نکات به مرور منجر به تغییر توازن موجود میان خریداران و فروشندگان میشود و سپس یک شکست صعودی، تشکیل این ساختار بازگشتی را تکمیل میکند.

این نمودار یک الگوی کُنج در پایان روند نزولی را نشان میدهد. یک کندل استیک با سایه بلند پایینی رد ادامه روند را تأیید میکند و در زمان خروج کامل خریداران از بازار، منجر به بازگشت قیمت شدید در نمودار میشود.

الگوی کُنج به عنوان ادامهدهنده روند

مثال موجود در تصویر زیر الگوی کُنجی را نشان میدهد که در طول روند نزولی کلی و طی یک فاز اصلاحی تشکیل شده است. ساختار کُنج با خطوط نقطهچین مشخص شدهاند. اگرچه این الگو نقاط سقف و کف بالاتر را نمایش میدهد، اما روند کم شیب نقاط سقف، نشان از ضعف خریداران در راستای ایجاد روند صعودی است. زمانی که قیمت، توان ایجاد یک سقف بالاتر را نداشته باشد، الگوی کُنج ماهیت ادامه روند پیدا میکند. در نهایت، روند نزولی با شکست ناحیه پایینی کُنج ادامه مییابد و قیمت، همچنان کفهای پایینتر را ایجاد میکند. نقطه شکست مربوط به ادامه روند با یک ضربدر قرمز در تصویر زیر مشخص شده است. همچنین گاهی اوقات از چنین الگویی به عنوان «پرچم» نیز یاد میشود.

الگوی کُنج میتواند به عنوان یک ساختار ادامهدهنده روند نیز ظاهر شود. در ابتدا این کُنجها به عنوان الگوهای بازگشت قیمت احتمالی به نظر میرسند. اما عدم رشد چشمگیر سقفها، نشاندهنده تمایل کم به خرید در میان فعالان بازار است. اگر الگو به سمت پایین شکسته شود، روند قبلی ادامه خواهد یافت. معمولا چنین دیدگاهی در مورد یک الگوی کُنج نزولی، همانند چیزی که در تصویر زیر میبینید نیز صدق میکند. در جریان تشکیل این الگو نیز سقف و کفهای پایینتر را مشاهده میکنیم. نقاط کف، روند کاهشی ضعیفی داشتهاند و فروشندگان اکثریت لازم برای شروع یک روند نزولی جدید را ندارند. در نتیجه، پس از تکمیل الگو، قیمت از تشکیل یک ناحیه کف جدید با اختلاف قابل توجه نسبت به سایر نقاط ناتوان است. چنین شرایطی یک روند ضعیف را نشان میدهد. زمانی که همانند ناحیه علامت زده شده در تصویر زیر، قیمت با یک شکست صعودی، سقف بالاتری را ایجاد کند احتمال ایجاد روند نزولی خنثی میشود. سپس روند صعودی دوباره از سر گرفته شده و معاملهگران برای انجام معاملات خود در بهترین زمان ممکن، از فرصتهای معاملاتی در جهت روند همچون نواحی حاصل از شکست استفاده میکنند.

این الگوی کُنج همانند یک حرکت اصلاحی عمیق در جریان روند صعودی به نظر میرسد. نقاط کف موجود در انتهای کُنج نشان میدهند که قیمت قادر به سقوط بیشتر نیست. اگر این وضعیت منجر به شکست در جهت مثبت شود، روند صعودی از سر گرفته خواهد شد.

الگوی سقف و کف دوقلو

یکی از پرتکرارترین الگوهای بازگشتی نموداری است. به همین جهت باید در مواقع خاص یا به همراه سایر ابزارهای تحلیلی استفاده شود، تا خطاهای احتمالی آن تا حد زیادی کاهش یابد. بهترین عملکرد این الگو، پس از حرکات شدید و طولانیمدت قیمت است. سقف دوقلو یک سیگنال نزولی و الگوی کف دوقلو نشانهای از احتمال صعود بازار است. ازلحاظ نموداری این الگو نشاندهنده دو بار تلاش نافرجام قیمت برای ادامه حرکت اصلی است، که درنهایت با تشکیل آن انتظار میرود روند غالب تغییریافته و بازار در جهت دیگری به مسیر خود ادامه دهد. الگوی کف دوقلو ازلحاظ تئوریک نشاندهنده این است که، پس از یکروند قوی نزولی سرانجام خریداران با غلبه بر فروشندگان توانستهاند، روند بازار را به صعودی تغییر دهند. اولین فاز افزایشی پس از یکروند نزولی قوی رخ میدهد، که درنهایت با تسلط دوباره فروشندگان، بازار افت میکند. نتیجه این فعل و انفعالات تشکیل اولین دره و قله است. با نزدیک شدن به سطح حمایتی ناشی از تشکیل دره اول، دوباره خریداران دست به کار شده و قیمت تا محدوده سقف قبلی افزایش مییابد. در این مرحله با توجه به تشکیل دودره پیاپی و درنتیجه آن، وجود یک سطح حمایتی قوی، حجم معاملات به طرز قابلتوجهی افزایشیافته و با شکست ناحیه مقاومتی قله اول تغییر روند و سیگنال صعودی تایید میشود. در سقف دوقلو دقیقاً شرایط تشکیل الگو بالعکس حالت مذکور بوده و خاصیت آن کاهش قیمتهاست. حداقل هدف تکنیکالی این الگوی نموداری در هر دو نوع سقف و کف، بهاندازه فاصله بین قله و درهها از نقطه شکست است.

الگوی سقف و کف سهقلو

درصورتی که الگوی دوقلو در شکست سطوح قیمتی ناتوان باشد و فعل و انفعلات میان خریداران و فروشندگان دوباره به همان صورت تکرار شوند، الگوی نموداری مشاهدهشده را کف و سقف سهقلو مینامند. معمولاً تشکیل این الگو در نمودار، نشانه بالقوهای از احتمال تغییر روند بازار است. ازآنجا که این الگو در ابتدا کف و سقف دوقلو بوده است، پس ازلحاظ روانشناسی و خواص تکنیکالی شباهت بسیاری به آن داشته و الگوی بازگشتی محسوب میشود. ازآنجا که تشکیل الگوی سهقلو زمان بیشتری طول میکشد، به همین دلیل میتوان استنباط نمود که، سیگنال قدرتمندتری صادر کرده و درنتیجه قیمت در جهت شکست الگو، حرکت بیشتری داشته باشد. بهطور مثال در الگوی کف سهقلو، پس از اینکه فروشندگان ناتوانی قیمت در شکست قله اول را مشاهده کنند، به این نتیجه میرسند که توان صعودی بازار کاملاً تخلیهشده و باید منتظر ادامه روند نزولی باشند. اما در ادامه و با رسیدن به سطح حمایتی، دوباره خریداران با ورود پول هوشمند به بازار موجب افزایش قیمتها میشوند و اما این بار در آستانه مقاومت سخت ناشی از قلهها، با ورود خریداران جدید و افزایش قابلملاحظه حجم معاملات در نقطه شکست، الگو تایید و روند جدیدی در نمودار شکل میگیرد. بارزترین نکته هنگام شکست نواحی نموداری این است که، بسیاری از فروشندگان با مشاهده حجم معاملات هنگام عبور از سطوح و زمان طولانی شکلگیری الگو، در صف خریداران قرار میگیرند. همانند الگوی قبل، پس از شکست انتظار میرود که، حداقل بهاندازه فاصله کف و سقف الگو در نمودار، نوسان قیمتی داشته باشیم.

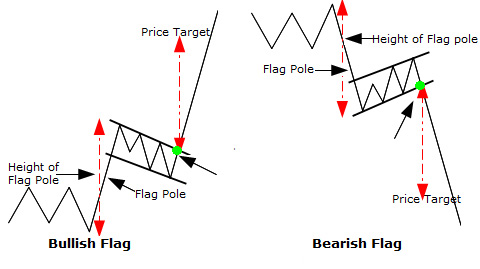

الگوی مستطیل

الگوی مستطیل را میتوان نوعی پرچم دانست. اما باید میان آنها تمایز قائل شویم، زیرا ازلحاظ کارایی تفاوت بسیاری دارند. بهطور کلی این الگو نیز از نوع ادامهدهنده روند بوده و حرکتی خنثی مابین تحرکات اصلی یکروند پرقدرت محسوب میشود. زمانی که روند مشخصی قابلملاحظه باشد، در صورت مشاهده الگوی مستطیل در نمودار، میتوان بر مبنای آن تصمیمگیری نمود. ولی همانند الگوی پرچم در سایر مواقع که جهت بازار واضح نیست، کاربردی ندارد. از طرفی مستطیل به الگوهای سقف و کف چند قلو شباهت بسیاری دارد. زیرا در تمامی این اشکال نموداری، قیمت پس از حرکت در جهتی مشخص، برای مدتی در محدوده کوچکی بین حمایت و مقاومتهای افقی نوسان میکند. تشخیص دقیق این الگوها به وسیله جهت و شرایط شکست قیمت امکانپذیر است. محدوده نوسانی، محل تقابل خریداران و فروشندگان است که نتیجه آن، مسیر آتی بازار را مشخص میکند. همانند الگوی پرچم، شکست سقف مستطیل پس از یکروند صعودی یک سیگنال افزایشی بوده و شکست کف الگو نشانه ادامه روند نزولی است. حداقل هدف قیمتی این الگو، ارتفاع مستطیل یعنی فاصله بین سقف و کفهای محدوده نوسانات است.